Finanzmarkttheorie – Dividenden sind irrelevant

Wenn es nach der traditionellen Finanzmarkttheorie geht, sollte es für die Investoren irrelevant sein, ob ein Unternehmen eine Dividende auszahlt oder das Geld einbehält. Dies liegt daran, dass Investoren die einen Liquiditätsbedarf haben einfach Aktien verkaufen könnten und die die keinen haben, die Dividende wieder reinvestieren könnten. Auf Unternehmensseite sollte die Entscheidung davon abhängen, ob der Ertrag in sinnvolle neue Projekte investiert werden kann. Falls dies nicht der Fall ist, sollte das Geld lieber ausgeschüttet werden, sodass die Investoren es woanders ertragreicher investieren können.

Praxis – Dividenden haben doch ihre Relevanz

In der Praxis werden Dividenden dennoch große Beachtung geschenkt. Dies liegt daran, dass Unternehmen Dividenden als ein Instrument nutzen, um den Investoren ihre Qualität zu signalisieren. Nur profitable stetig wachsende Unternehmen schaffen es jährlich eine Dividende auszuzahlen oder diese sogar stetig weiter zu erhöhen. Wenn solch ein Unternehmen seine Dividende dann doch einmal kürzt (so wie Shell dieses Jahr das erste Mal seit dem 2. Weltkrieg) wird dies oft als ein sehr schlechtes Signal gewertet.

????️ Steuerliche Behandlung

Nach vollständiger Verwendung des 801€ Sparerpauschbetrags müssen Ausschüttungen mit der Abgeltungssteuer versteuert werden. Abgesehen von der Vorabpauschale (welche jedoch bislang nur sehr geringe Beträge ausmacht) müssen Kapitalgewinne hingegen erst dann versteuert werden, wenn sie realisiert werden. Das heißt, dass für einen Buy and Hold Anleger Ausschüttungen bis zum Sparerpauschbetrag interessant sein können (bei beispielsweise 3% Ausschüttungsrendite entspricht dies eine Positionsgröße von 26.700€). Sobald das Depot jedoch größer wird, sollten aus steuerlicher Hinsicht thesaurierende ETFs bevorzugt werden.

???? Aktienrückkäufe als alternative Ausschüttung

Viele Unternehmen sind sich der steuerlichen Bevorteilung von Kapitalgewinnen bewusst und schütten ihre Gewinne daher nicht in Form von Dividenden, sondern als Aktienrückkäufe an ihre Investoren aus. Bei einem Aktienrückkauf kauft das Unternehmen an der Börse seine eigenen Aktien zurück. Dadurch reduziert sich die Anzahl der ausstehenden Aktien und der zukünftige Gewinn pro Aktie steigt. Für die Investoren wirkt sich der Aktienrückkauf dadurch aus, dass der Kurs nicht wie beim Ex Tag der Dividende fällt, sondern in der Regel unverändert bleibt. Dies kann mit einer Thesaurierung verglichen werden. Die Investoren müssen ihre entsprechend höheren Kursgewinne dann erst bei Verkauf versteuern.

???? Dividendenstrategie: Psychologische Aspekte

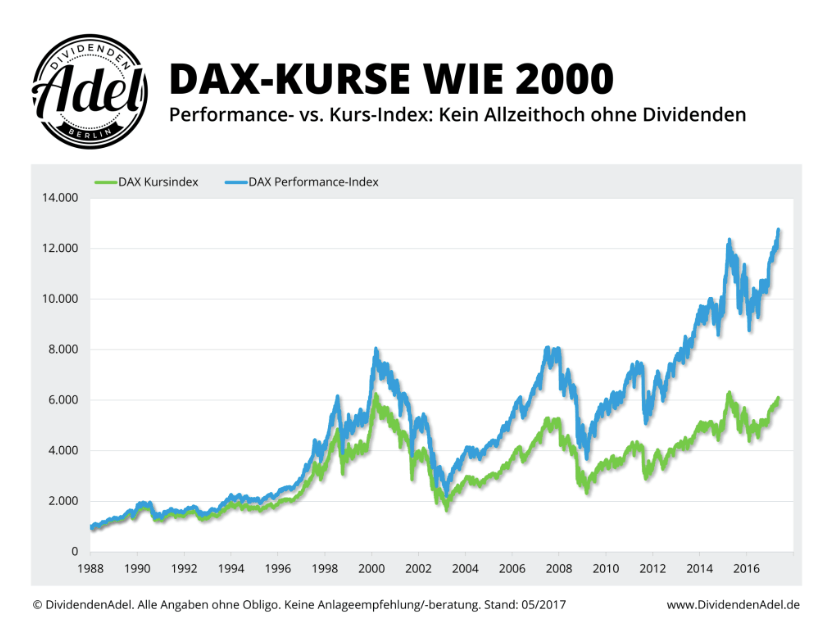

Gerade Anfänger machen oft den Fehler, dass sie die Dividende als „geschenktes Geld“ on top ansehen. Allerdings ist das ein gefährlicher Trugschluss, da der Kurs der Aktien genau um den gleichen Betrag fällt. In Summe hat man bei einer Ausschüttung daher nichts gewonnen – man hat zwar mehr Geld auf dem Konto, die Aktie ist nun aber auch entsprechend weniger wert. Ein anderer Aspekt ist das Gefühl der Sicherheit (Spatz in der Hand), wenn man durch die Ausschüttungen bereits früher wieder einen Teil seines investierten Kapitals zurückerhält. Allerdings stellt sich direkt im Anschluss die Frage, was man mit diesem Geld nun wieder macht. Der Zinseszinseffekt, welcher langfristig enorm viel ausmacht, kann nur bei einer Wiederanlage vollständig ausgenutzt werden. Am Beispiel des DAX Kurs- vs. Performanceindex kann man sehen, welchen Effekt die Reinvestition von Dividenden langfristig ausmacht.

Somit ist es enorm wichtig die erhaltenen Ausschüttungen auf jeden Fall immer wieder zu reinvestieren. Am einfachsten geht dies indem man direkt auf thesaurierende ETFs setzt.

???? Faktorstrategie Quality als bessere Alternative

Die oben bereits angesprochenen Qualitäts-Signalsetzung, welche Dividendenaktien oft ausmacht, lässt sich effektiver mit ETFs auf die Faktorstrategie Quality ausnutzen. Die Überschneidungen der entsprechend beinhaltenden Aktien sind meist groß, Dividendenfallen (Firmen die mit einer hohen Dividendenrendite locken, diese dann aber nicht lange halten können) können vermieden werden und Qualitätsfirmen die keine hohen Dividenden zahlen sind auch mit dabei.

⏳ Trennung in Anspar- und Entnahmephase

Viele Investoren wollen ihren Konsum gerne aus laufenden Einnahmen wie Dividenden, Mieten etc. finanzieren (Stichwort finanzielle Freiheit). Daher erscheinen ausschüttende ETFs / Dividendenaktien oft als eine interessantere Alternative. Allerdings wird dabei oft missachtet, dass es sinnvoller ist seine Investitionen in eine Anspar- und eine Entnahmephase zu trennen. Während der Ansparphase geht es nur darum möglichst viel Kapital anzusparen und zu investieren. Während dieser Zeit finanziert man seine laufenden Ausgaben meist noch aus seinem Arbeitseinkommen. Sobald man dann jedoch einen entsprechend großen Kapitalstock angespart hat / in Rente geht, investiert man kein neues Kapital mehr, sondern beginnt damit seine Ausgaben durch Depotentnahmen zu finanzieren. Ab diesem Zeitpunkt könnten Ausschüttungen eine interessante Rolle spielen, jedoch will man seinen Konsum ja nicht an diese binden. Pauschale Entnahmen (durch Verkäufe) in Höhe des jeweiligen Bedarfs stellen dann eine bessere Alternative dar. Außerdem muss man seine gesamte Asset Allokation beim sich anbahnenden Wechsel in die Entnahmephase entsprechend überprüfen und gegebenenfalls anpassen. Im Alter sollte das Risiko abgebaut werden und der riskante Aktienteil eine wesentlich kleinere Rolle im Depot spielen. Man hätte sonst gegebenenfalls keine Zeit mehr dazu den nächsten großen Aktiencrash auszusitzen.

✅ Fazit

Dividenden scheinen zwar ein nettes Zusatzeinkommen darzustellen, jedoch gibt es auch diese nicht geschenkt. Mit jeder Dividendenauszahlung fällt der Kurs um den entsprechenden Betrag und der nun realisierte Gewinn muss versteuert werden. Für die meisten Investoren werden daher die thesaurierenden Alternativen eine bessere Lösung darstellen. Zwar dauert es bei diesen wesentlich länger, bis man sein Geld wieder sieht – aber das Warten lohnt sich, da der Zinseszinseffekt dann seine volle Wirkung entfalten kann.

2 Antworten

ist es nicht sinnvoller, jedes Jahr Anlagegewinne in der Höhe des Sparerpauschbetrages durch Verkäufe zu realisieren und direkt wieder einzusteigen? Wenn ich eine Anlage z.B. über einen Zeitraum von 10 Jahren halte und erst dann verkaufe, nehme ich doch den Sparerpauschbetrag nur im letzten Jahr in Anspruch und habe ihn jedes Jahr zuvor verstreichen lassen.

Absolut richtig. Wenn man am Jahresende noch etwas von seinem Freibetrag übrig hat, macht es Sinn durch Verkäufe so viele Gewinne zu realisieren, bis man den Betrag vollständig ausgenutzt hat. Der Artikel hat sich vor allem an Investoren gerichtet, die ausschüttende ETFs bevorzugen – für sie ist es aus steuerlichen Gesichtspunkten unvorteilhaft, wenn sie Ausschüttungen über den Freibetrag hinaus einkassieren, da sie so den Stundungseffekt, der durch die Thessaurierung entsteht nicht ausnutzen können.