Lombardkredit - Funktion sowie Vor- und Nachteile

Was ist ein Aktienkredit?

- Ein Aktienkredit ist ein kurzfristiges und flexibles Darlehen, bei dem die Wertpapiere im Depot als Sicherheit dienen.

- Üblich sind auch die Bezeichnungen Lombardkredit, Wertpapierkredit oder Effektenkredit.

- Meist gibt es keinen vorgeschriebenen Verwendungszweck, er ähnelt somit einem Dispo- oder Rahmenkredit, nur dass er mit Wertpapieren abgesichert und daher oft günstiger ist.

Das sind die Vorteile und Nachteile eines Lombardkredits

- Ein Lombardkredit bei kurzfristigen Engpässen eine Alternative zum Verkauf von Wertpapieren sein.

- Ein Wertpapierkredit hebelt das investierte Kapital. Sind die Kursgewinne höher als die Zinsen, wird Gewinn gemacht.

- Er kann auch helfen Steuerzahlungen zu vermeiden.

- Wertpapierkredite sind sehr riskant und nur erfahrenen Anlegern zu empfehlen. Auch diese sollten die Chancen gut gegen die Risiken abwägen.

So funktioniert‘s

- Direktbanken wie die comdirect bank und die Consorsbank, aber auch einige Online-Broker wie Smartbroker und onvista bank bieten Lombardkredite.

- Beantrage eine Kreditlinie.

- Bei kurzfristigem Finanzbedarf kannst Du Geld auf dein Verrechnungskonto zahlen lassen. Erst dann fallen Zinsen an.

- Wäge aber gut die Risiken ab, ein Lombardkredit ist nur in Ausnahmefällen oder für Profis sinnvoll.

- Hebelzertifikate können eine günstigere Alternative sein.

- Für spekulative Zwecke sind auch CFDs geeignet.

Diese Broker bieten Wertpapierkredite

Alternativen zum Wertpapierkredit

Turbo Zertifikate

| Name / WKN / ISIN | |

|---|---|

| Mit Turbo Zertifikaten den DAX handeln Turbo Call Optionsschein auf DAX UE3U3XWKN kopiert CH0577291617ISIN kopiert | Jetzt bei Smartbroker informieren |

| Öl handeln mit Turbo Zertifikate Turbo-Optionsschein auf WTI Rohöl NYMEX 12/21 SD0M53WKN kopiert DE000SD0M530ISIN kopiert | Jetzt bei Trade Republic informieren |

| Gold handeln mit Turbo Zertifikate Endlos-Turbo-Zertifikat auf Gold LS71AYWKN kopiert DE000LS71AY5ISIN kopiert | Jetzt bei Smartbroker informieren |

| Forex-Handel mit Turbo Zertifikaten Turbo Bear auf EUR/USD HR3MANWKN kopiert DE000HR3MAN3ISIN kopiert | Jetzt bei Trade Republic informieren |

CFD Broker

Mit Hilfe von Aktienkrediten können Anleger ihre Gewinn hebeln – aber auch ihre Verluste vergrößern. Vor allem Einsteiger sollten daher vorsichtig sein. Wer mit einem Hebel spekulieren will, sollte auch über Turbozertifikate und CFD-Broker nachdenken. Für die langfristige Geldanlage sind alle drei Möglichkeiten nur sehr bedingt geeignet. Allerdings können Wertpapierkredite helfen, kurzfristige Engpässe zu überwinden.

Inhaltsverzeichnis

- Lombardkredit - Funktion sowie Vor- und Nachteile

- Diese Broker bieten Wertpapierkredite

- Alternativen zum Wertpapierkredit

- Wie funktionieren Aktienkredite?

- Lombardkredit Vorteile Nachteile

- Top 5 Aktien Depots

- Wer bietet Aktienkredite?

- Alternativen zum Lombardkredit

- Top 5 CFD Broker

- ETFs und Robo Advisor für die langfristige Geldanlage

- Fazit

| Stand: 03/2021 | Üblicher Zinssatz (Sollzinssatz pro Jahr) | Üblicher Zinssatz (effektiv) | Beleihungsquote Aktien | Mindestbetrag |

|---|---|---|---|---|

| comdirect bank | 3,90% | 3,98% | 70% (z.B. DAX) bis 30% (ausländische Aktien nicht im EuroStoxx 50) | 5.000,- € |

| Consorsbank | 5,40% | 5,51% | 70% | k.A. |

| onvista bank | 4,25% | 4,34% | 40% - 70% | 5.000,- € |

| Smartbroker | ab 2,25% | ab 2,27 | bis 70% | 15.000,- € |

Wie funktionieren Aktienkredite?

Aktienkredite werden in der Regel über eine kurz- bis mittelfristige Laufzeit abgeschlossen. Oft werden diese Darlehen auch als Lombardkredit oder Effektenkredit bezeichnet.

Wertpapiere als Sicherheit

Als Sicherheit dienen die Wertpapiere im Depot. Die Höhe des Kreditrahmens bemisst sich damit am Wert des Depots. Dabei liegt die maximale Kredithöhe üblicherweise unter dem Depotwert, beispielsweise bei 70 Prozent, damit auch bei fallenden Kursen die Wertpapiere noch den Kredit abdecken. Bei einem Depotwert von 50.000,- Euro und einem Beleihungssatz von 70,0 Prozent beträgt die maximale Kreditlinie 35.000,- Euro.

Lombardkredite gehören zu den Kontokorrentkrediten, das bedeutet, dass der Kunde zunächst eine Kreditlinie beantragt und innerhalb von dieser dann kurzfristig Geld leihen kann, ähnlich wie bei einem Rahmenkredit.

Meistens keine Zweckbindung

Mit dem Aktienkredit lassen sich neue Aktien kaufen oder aber auch kurzfristig Finanzlücken schließen. Denn bei den meisten Anbietern besteht keine Zweckbindung, der Aktienkredit muss also nicht zum Wertpapiererwerb genutzt werden. So kann verhindert werden, dass Aktien zu einem ungünstigen Kurs verkauft werden müssen oder hohe Steuerzahlungen fällig werden, wenn Gewinne realisiert werden.

Die Aktien bleiben im Besitz des Aktionärs. Er zahlt der Bank einen Zinssatz, erhält aber weiterhin die Dividenden und behält die Verfügungsgewalt über die Papiere.

Risiko bei Lombardkrediten

Allerdings ist ein Aktienkredit sehr risikoreich. Aktien können im Wert stark schwanken. Sinkt der Wert der hinterlegten Wertpapiere, kann der Kreditgeber eine Erhöhung der Sicherheiten fordern. Allerdings haben Anleger, die für ihre Geldanlage einen Kredit aufgenommen haben, nur in den seltensten Fällen genug Kapital, um der Nachschusspflicht zu genügen. In diesem Fall und bei Zahlungsausfall kann es dazu kommen, dass die Bank Teile der Wertpapiere verkauft.

Als Sicherheit für Aktienkredite eignen sich:

Vereinzelt akzeptieren Geldinstitute auch Genussscheine als Sicherheit.

Nicht geeignet sind hingegen:

- Finanztermingeschäfte

- Optionsscheine

- Turbozertifikate

- Nachrangige Verbindlichkeiten

Aktienkredite funktionieren dabei in der Regel wie ein Dispokredit. Sie werden also nicht über eine fixe Darlehenshöhe abgeschlossen, sondern der Kunde erhält einen Kreditrahmen und muss nur für wirklich in Anspruch genommenes Guthaben Zinsen zahlen. Die Zinstilgung erfolgt monatlich oder vierteljährlich. Eine bestimmte Rate gibt es nicht, allerdings ist es natürlich empfehlenswert, das Kreditvolumen so gering wie möglich zu halten. Der Lombardkredit kann jederzeit getilgt werden.

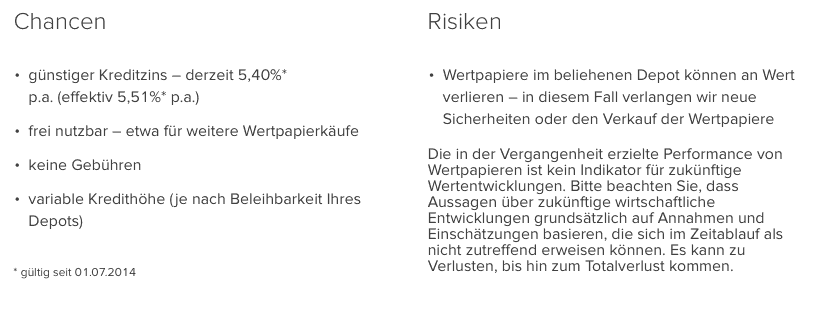

Lombardkredit Vorteile Nachteile

Was sind die Vorteile von Aktienkrediten?

Die wichtigsten Vorteile sind:

- Höhere Investitionssumme

- Sparen von Kauf- und Verkaufsgebühren

- Vermeidung von Steuerzahlungen

Ein Lombardkredit lohnt sich immer dann, wenn die Kursgewinne über den Zinsen liegen. In der Praxis werden die Darlehen aber oft eher für kurzfristige Investitionen verwendet, beispielsweise in der frühen Phase eines Bullenmarkts.

Kleinanlegern dienen Effektenkredite oft zur Überbrückung kurzfristiger Engpässe. Die müssen gar nicht direkt auf die Börse bezogen sein. Wer 500,- Euro für eine neue Waschmaschine braucht, aber erst am Ende des Monats wieder Geld flüssig hat, kann so schnell Geld besorgen, ohne Wertpapiere zu verkaufen.

Das kann beispielsweise sinnvoll sein, wenn der Verkauf hohe Steuerzahlungen zur Folge hätte oder es sich gar um Wertpapiere handelt, die noch vor 2009 gekauft wurden und deren Kursgewinne damit von der Kapitalertragssteuer befreit sind.

Was sind die Nachteile von Aktienkrediten?

Effektenkredite können aber auch schnell hohe Verluste verursachen, wenn die Kurse fallen. Wer 50.000,- Euro eigenes Kapital durch 35.000,- Euro Fremdkapital aufgestockt hat, macht bei einem Kurseinbruch um 50,0 Prozent 42.500,- Euro Verlust – ohne Zinsen. Das sind aufs Eigenkapital bezogen 85,0 Prozent

Hinzu kommen Zinszahlungen, die auch in der aktuellen Niedrigzinsphase oft noch über 4,0 Prozent liegen (Stand: 02/2021). Auch zur Überbrückung von kurzfristigen Engpässen – wie dem oben erwähnten Kauf einer Waschmaschine – können andere Kreditformen günstiger sein.

Wann sind Aktienkredite sinnvoll?

Für Privatanleger sind Aktienkredite so gut wie nie sinnvoll. Wer Kredite aufnimmt, um Wertpapierkäufe zu finanzieren, muss sich darüber im Klaren sein, dass er hochspekulativ handelt. Zudem gibt es nur wenige Situationen, in denen ein Anleger überhaupt in eine Lage kommen kann, in der es sinnvoll wäre, einen Lombardkredit aufzunehmen.

Top 5 Aktien Depots | |

|---|---|

1  Kosten pro Order 0,99 € Kosten gesamt* 11,88 € | Testberichtzu Scalable Capital | 2  Kosten pro Order 0,00 € Kosten gesamt* 12,00 € | Testberichtzu flatex | 3  Kosten pro Order 0,00 € Kosten gesamt* 0,00 € Ihr Kapital ist gefährdet. | Testberichtzu eToro | Ihr Kapital ist gefährdet. | 4  Kosten pro Order 0,00 € Kosten gesamt* 0,00 € | Testberichtzu Smartbroker | 5  Kosten pro Order 0,00 € Kosten gesamt* 0,00 € | Testberichtzu justTRADE |

| * 12 Order p.a. je Order 1000€ incl. Depotkosten |

Auch scheinbar sichere Investitionsmöglichkeiten wie die Amazon Aktie bergen Risiken. Fällt der Kurs zu stark, müssen Anleger verkaufen, um die Schulden zu bezahlen und können Rückschläge am Markt nicht einfach aussitzen. So erging es vor fast 100 Jahren vielen Kleinanlegern am Schwarzen Donnerstag 1929. Viele Kleinanleger hatten in der ungewöhnlich langen Hausse Aktien auf Kredit gekauft, die sie angesichts der fallenden Kurse jetzt verkaufen mussten – egal zu welchem Preis.

Deshalb ist das Spekulieren auf Pump nur in Ausnahmefällen sinnvoll oder bietet sich an, um kurzfristige Engpässe zu überbrücken.

Aktienkredite für Anfänger

Wer gerade erst an der Börse einsteigt und als Anfänger nicht genug Kapital aufweist, um eine ausreichende Diversifikation zu erreichen, sollte dieses niemals mit Krediten erhöhen. Scheint ein weiterer Kursanstieg fast sicher (was er niemals zu 100 Prozent ist), sind andere Instrumente wie Turbo-Zertifikate besser geeignet. Ein hoher Anteil von Wertpapierkrediten, vor allem durch Privatanleger, gilt Profis sogar als Hinweis, jetzt lieber auszusteigen.

Gerade für Einsteiger ist eine langfristige Anlage in ETFs oft die beste Option, vor allem, wenn mit einem Sparplan monatlich oder zumindest quartalsweise Geld eingezahlt wird. Informationen dazu haben wir unserem Beitrag ETF Sparplan Vergleich: ETF Sparpläne im Test zusammengestellt.

Wer bietet Aktienkredite?

Diese vier Broker bieten ihren Kunden Wertpapierkredite an.

Wertpapierkredit Smartbroker

Kunden können bei Smartbroker 70 Prozent ihres Depots beleihen. Einen vorgeschriebenen Verwendungszweck gibt es nicht. Allerdings liegt die Mindesthöhe für den Kreditrahmen bei 15.000,- Euro. Das bedeutet, dass das Depotvolumen mindestens rund 21.500 Euro betragen muss.

Wertpapier Kredit comdirect bank

Schon ab 3.000,- Euro Depotvolumen können Kunden bei der comdirect bank einen Effektenkredit aufnehmen. Die Beleihungsgrenze ist hier je nach Wertpapierart unterschiedlich. Sie liegt für Renten-ETFs oder Geldmarktfonds bei 80,0 Prozent, für ausländische Aktie, die nicht im EuroStoxx 50 enthalten sind, dagegen nur bei 30,0 Prozent. Die anderen Wertpapiere liegen zwischen diesen Extremen, Aktien aus DAX 30, MDAX, TecDAX, SDAX und Euro Stoxx 50 können mit 70 Prozent beliehen werden.

Wie bei Smartbroker ist das Darlehen nicht zweckgebunden.

Consorsbank Effektenlombardkredit

Auch beim Effektenlombardkredit der Consorsbank ist der Beleihungswert von der Anlageklasse abhängig und liegt zwischen 80 und 40 Prozent. Aktien können pauschal mit 70 Prozent beliehen werden.

Das Darlehen funktioniert wie ein Dispo- beziehungsweise ein Rahmenkredit. Zunächst wird der Kredit beantragt, dann lässt sich innerhalb des Rahmens flexibel Geld abheben. Die Grenze passt sich mit veränderlichem Depotwert automatisch an.

onvista bank Effektenkredit

Obwohl die onvista bank wie die comdirect bank eine Marke der Commerzbank ist, unterscheiden sich die Konditionen des Online-Brokers von denen der Schwester-Direktbank. Der Mindest-Depotwert ist etwas höher und die Berechnung der Beleihungsgrenze etwas schwieriger, weil sie von Wertpapier zu Wertpapier unterschiedlich ist.

Die Mindestkreditlinie beträgt 5.000,- Euro, würden durchschnittlich 50,0 % des Depot beliehen, müsste dessen Wert also bei 10.000,- Euro liegen.

Alternativen zum Lombardkredit

Alternative 1: Turbo oder Knock-Out-Zertifikate

Hebel- und Faktorzertifikate sind für Privatanleger meistens die bessere Alternative. Allerdings lassen sie sich meistens nicht für eine einzelne Aktie, sondern nur für einen Index kaufen.

Hebelzertifikate werden auch Turbozertifikate oder Knock-Out-Zertifikate genannt. Das „Turbo“ verweist darauf, dass sie stärker steigen und fallen als der Basiswert. Der Name Knock-Out-Zertifikat kommt daher, dass sie zu einem bestimmten Kurs wertlos werden. Dann nämlich, wenn der gehebelte Verluste das Eigenkapital praktisch aufgezehrt hat.

Außerdem fallen Verwaltungsgebühren an, die aber meist unter den Zinsen für ein Wertpapierkredit liegen.

Turbozertifikat auf den DAX

Das Turbozertifikat auf den DAX der BNP Paribas (WKN: PF0AG53WKN kopiert / ISIN: DE000PF0AG53ISIN kopiert) hat einen Hebel von 2,47. Entsprechend höher sind die Gewinne. Allerdings verfällt der Schein wertlos, wenn die Knock-Out-Schwelle von 8.337,6657 Punkten des DAX (Performance-Index) unterschritten wird.

| Logo |  |

| Name | Unlimited Long auf den DAX® |

| WKN/ ISIN | PF0AG53WKN kopiert DE000PF0AG53ISIN kopiert |

| Auszeichnungen | Keine |

| Charts | DAX Chart als Basis |

| Wertzuwachs p.a. in % | +15 % |

| Fondsdetails | - Hebelzertifikat mit Knock-Out-Schwelle - Ordergebühren |

| Anbieter | ab 1 € kaufen - Bei Trade Republic verfügbar |

Gerade angesichts der hohen Gefahr einer deutlichen Kurskorrektur im Moment müssen Anleger aber gut überlegen, ob sie das Risiko eingehen. Im Vergleich zum Aktienkredit haben Turbozertifikate aber auch einige Vorteile.

Unterschied zum Faktorzertifikat

Beim Turbozertifikat wird die Wertentwicklung seit Begin gehebelt. Bei einem Hebel von 2,47 bedeutet ein Gewinn über 1,0 Prozent des DAX über ein Jahr also ein Plus von 2,47 Prozent. Dagegen werden Gewinne und Verluste bei Faktorzertifikaten täglich gehebelt. Das macht in der Praxis einen kleinen Unterschied. Kursrückgänge fallen bei Faktorzertifikaten schwächer aus, dafür machen diese bei einer Seitwärtsbewegung des Marktes Verluste.

Alternative 2: CFDs – Die Differenzkontrakte

Differenzkontrakte sind ebenfalls Derivate, sie orientieren sich in ihrer Entwicklung also an einem Basiswert, beispielsweise einer Aktie oder einem Index. Aber auch Rohstoffe, Devisen oder Kryptowährungen können als Basiswert dienen.

Auch CFDs sind oft gehebelt, wobei dieser Hebel bei Indizes höher ist als bei Einzelaktien. Sie funktionieren ähnlich wie Turbozertifikate, werden aber meistens nicht über die Börse gekauft, sondern direkt vom Broker erworben, der oft auch gleichzeitig der Emittent ist.

Üblicherweise fallen allerdings Übernacht-Gebühren an, wenn das Papier nicht am gleichen Tag ge- und wieder verkauft wird. Das bedeutet, dass sie sich fast ausschließlich zum Daytrading eigenen.

Gut geeignet sind sie für Anleger, bei denen die Spekulation und nicht die Geldanlage im Vordergrund steht. Wegen des hohen Risikos sollten Trader aber nur Geld einsetzten, dessen Verlust sich gut verkraften können.

Top 5 CFD Broker | ||

|---|---|---|

1  Produkte Aktien, Krypto, ETFs Regulierung CySEC Hebel bis zu 1:30 51% der CFD-Konten von Privathändler verlieren ihr Geld beim CFD-Handel mit diesem Anbieter. | Testberichtzu eToro | 51% der CFD-Konten von Privathändler verlieren ihr Geld beim CFD-Handel mit diesem Anbieter. | 2  Produkte Aktien, Krypto, ETFs Regulierung deut. BaFin Hebel bis zu 1:30 | Testberichtzu FXFlat | 3  Produkte Aktien, Krypto, ETFs Regulierung CySEC Hebel bis zu 1:30 82% der CFD-Kleinanlegerkonten verlieren Geld. | Testberichtzu Plus500 | 82% der CFD-Kleinanlegerkonten verlieren Geld. | 4  Produkte Aktien, Krypto, ETFs Regulierung brit. FCA Hebel bis zu 1:30 | Testberichtzu Trading 212 | 5  Produkte Aktien, Krypto, ETFs Regulierung MFSA Hebel bis zu 1:30 | Testberichtzu nextmarkets |

| Sie riskieren Ihr Kapital |

Vorsicht: CFD sind komplexe Instrumente und gehen wegen der Hebelwirkung mit dem hohen Risiko einher, schnell Geld zu verlieren. Zwischen 74 % und 89 % der Kleinanlegerkonten verlieren beim Handel mit CFD Geld. Sie sollten überlegen, ob Sie verstehen, wie CFD funktionieren und ob Sie es sich leisten können, das hohe Risiko einzugehen, Ihr Geld zu verlieren.

ETFs und Robo Advisor für die langfristige Geldanlage

Wer langfristig Geld anlegen will, braucht Geduld. Die Hoffnung, den Markt schlagen zu können und mit Hilfe von Krediten schnell reich zu werden, endet für die meisten Anleger mit hohen Verlusten.

Oft ist eine breit gestreute Geldanlage in ETFs die beste Möglichkeit für Privatanleger. Vor allem, wen monatlich mit Hilfe eines Sparplans Geld eingezahlt wird.

Wem das zu langweilig ist, der kann sein Geld auch verwalten lassen. Sogenannte Robo Advisor wie quirion oder Oskar suchen automatisch ETFs mit niedrigen Kosten und guter Rendite, die eine breite Streuung erlauben.

|

Fazit

Aktien auf Kredit zu kaufen, ist für Privatanleger nur in den seltensten Fällen eine Überlegung wert. Durch die Kreditkosten müssen die Aktien deutlich höhere Gewinne verzeichnen, um gegenüber andere Anlageformen renditeträchtiger zu bleiben. Zudem ist das Risiko für den Verlust des Darlehens sehr hoch, sodass Aktienkredite maximal für sehr erfahrene und spekulativ ausgerichtete Anleger überhaupt eine Option sein können.